🚨 Você Sabia?

76,1% das famílias brasileiras estão endividadas em 2025, segundo a Confederação Nacional do Comércio. Se você está entre elas, a Lei do Superendividamento pode ser sua salvação financeira!

O Que É a Lei do Superendividamento?

A Lei nº 14.181/2021, conhecida como Lei do Superendividamento, entrou em vigor em julho de 2021 e representa uma verdadeira revolução na proteção dos consumidores brasileiros. Esta lei alterou o Código de Defesa do Consumidor para criar mecanismos específicos de proteção para pessoas físicas que se encontram impossibilitadas de pagar suas dívidas sem comprometer sua subsistência básica.

💡 Definição Legal

Segundo o artigo 54-A do CDC, superendividamento é “a impossibilidade manifesta de o consumidor pessoa natural, de boa-fé, pagar a totalidade de suas dívidas de consumo, exigíveis e vincendas, sem comprometer seu mínimo existencial”.

Características Fundamentais da Lei

- Aplica-se apenas a pessoas físicas – empresas e MEIs não são contemplados

- Exige boa-fé do consumidor – dívidas contraídas com fraude são excluídas

- Abrange dívidas de consumo – cartão de crédito, empréstimos, financiamentos

- Protege o mínimo existencial – garante recursos para subsistência

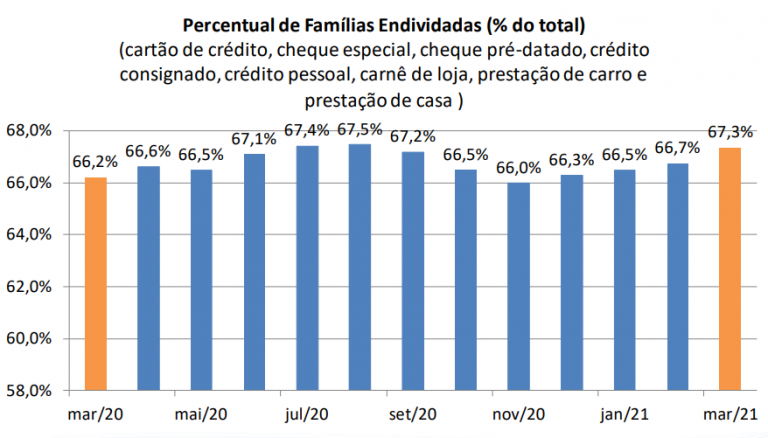

Panorama do Endividamento no Brasil

Para entender a importância desta lei, é fundamental conhecer a realidade do endividamento brasileiro. Os números são alarmantes e mostram por que essa proteção legal se tornou urgente.

das famílias estão endividadas em janeiro de 2025

das famílias estão inadimplentes

não têm condições de quitar suas dívidas

da renda familiar é comprometida com dívidas

⚠️ Atenção

O cartão de crédito é responsável por 83,9% das dívidas dos brasileiros, seguido por carnês (16,8%) e crédito pessoal (10,9%). Se você está nesta situação, continue lendo para descobrir como a lei pode ajudar!

Seus Direitos Como Consumidor Superendividado

A Lei do Superendividamento criou uma série de direitos específicos para proteger consumidores em dificuldades financeiras. Conhecer esses direitos é o primeiro passo para buscar uma solução.

1. Direito ao Mínimo Existencial

Este é o direito mais importante garantido pela lei. Significa que você tem o direito de preservar uma parcela de sua renda para despesas básicas como alimentação, moradia, saúde, transporte e educação.

💰 Parâmetro Prático

Na prática, recomenda-se reservar pelo menos 25-30% da renda líquida para o mínimo existencial. Isso significa que suas parcelas de renegociação não podem comprometer mais de 70-75% de seus rendimentos.

2. Transparência e Informação Pré-contratual

Antes de contratar qualquer crédito, o fornecedor deve informar claramente:

- Custo Efetivo Total (CET) e todos os componentes

- Taxa efetiva mensal de juros e encargos de mora

- Montante das prestações e prazo de validade da oferta

- Nome e contato completo do fornecedor

- Direito à liquidação antecipada sem custos adicionais

3. Práticas Proibidas pelos Fornecedores

A lei proíbe expressamente várias práticas abusivas:

| Prática Proibida | Descrição | Penalidade |

|---|---|---|

| Assédio comercial | Pressão excessiva para contratação, especialmente com idosos e vulneráveis | Multa e revisão contratual |

| Crédito sem análise | Oferecer crédito sem consultar órgãos de proteção ou avaliar capacidade financeira | Redução de juros e encargos |

| Ocultação de riscos | Não informar claramente custos e consequências do inadimplemento | Revisão das cláusulas |

| Cobrança contestada | Cobrar valores em discussão antes de decisão final | Suspensão da cobrança |

Quem Pode Se Beneficiar da Lei?

Para ter direito aos benefícios da Lei do Superendividamento, você precisa atender a alguns requisitos específicos. Vamos analisar cada um deles:

Requisitos Obrigatórios

1. Ser Pessoa Física de Boa-fé

A lei se aplica apenas a indivíduos, não a empresas ou MEIs. Além disso, é necessário comprovar que as dívidas foram contraídas sem intenção de fraudar credores.

2. Dívidas de Relação de Consumo

Suas dívidas devem ser oriundas de relações de consumo, como cartão de crédito, empréstimos pessoais, financiamentos de bens familiares e contas de serviços essenciais.

3. Impossibilidade de Pagamento

Você deve demonstrar que não consegue pagar as dívidas sem comprometer seu mínimo existencial – ou seja, sem deixar de ter recursos para despesas básicas.

4. Tentativa Prévia de Renegociação

É necessário comprovar que tentou renegociar com os credores anteriormente, mesmo que sem sucesso.

Dívidas Incluídas na Lei

✅ Dívidas Cobertas:

- Cartão de crédito e cheque especial

- Empréstimos pessoais e consignados

- Financiamentos de bens familiares (móveis, eletrodomésticos)

- Parcelamentos em lojas e comércio

- Contas de serviços essenciais (água, luz, internet, telefone)

- Contratos de prestação de serviços continuados

Dívidas Excluídas da Lei

❌ Dívidas NÃO Cobertas:

- Tributos (IPTU, IR, IPVA, ISS)

- Pensão alimentícia

- Financiamento imobiliário com hipoteca

- Financiamento de veículos com alienação fiduciária

- Dívidas empresariais ou de MEI

- Investimentos de alto risco

- Dívidas contraídas com má-fé ou fraude

Como Funciona o Processo de Renegociação

A Lei do Superendividamento oferece duas vias para renegociar suas dívidas: a extrajudicial (através dos Procons) e a judicial (através do Poder Judiciário). Vamos entender como cada uma funciona:

Via Extrajudicial (Procons)

Esta é a primeira opção e geralmente a mais rápida e eficiente. O processo funciona da seguinte forma:

Etapa 1: Peticionamento

Você procura o Procon local com toda a documentação necessária e apresenta sua situação financeira detalhada.

Etapa 2: Análise Inicial

O Procon verifica se você atende aos requisitos legais e analisa a viabilidade do seu caso.

Etapa 3: Convocação dos Credores

O Procon convoca todos os credores listados por você para participar da mediação.

Etapa 4: Sessões de Mediação

Realizam-se sessões de conciliação para negociar um plano único de pagamento que respeite seu mínimo existencial.

Etapa 5: Acordo ou Encaminhamento

Se houver acordo, ele é homologado. Se não, o caso é encaminhado para a Defensoria Pública para ação judicial.

🎯 Vantagens da Via Extrajudicial

- Gratuito: Não há custos para o consumidor

- Rápido: Processo mais ágil que a via judicial

- Menos burocrático: Procedimentos simplificados

- Preserva relacionamentos: Mantém boa relação com credores

Via Judicial

Quando a via extrajudicial não funciona, você pode recorrer ao Poder Judiciário. O processo judicial tem duas fases:

Fase Conciliatória (Art. 104-A)

- Petição inicial: Seu advogado ou a Defensoria Pública ajuíza a ação

- Citação dos credores: Todos os credores são notificados

- Audiência coletiva: Tentativa de conciliação com todos os credores

- Homologação: Se houver acordo, ele vira título executivo judicial

Fase Compulsória (Art. 104-B)

Se não houver acordo na conciliação, o juiz pode impor um plano de pagamento:

- Plano de até 5 anos para quitação

- Pagamento do valor principal corrigido monetariamente

- Nomeação de administrador para supervisionar

- Cumprimento obrigatório do plano

🛡️ Proteção Durante o Processo

Enquanto seu processo tramita (seja extrajudicial ou judicial), todas as cobranças ficam automaticamente suspensas. Isso inclui protestos, negativações e execuções judiciais!

Passo a Passo Prático: Como Recorrer à Lei

Agora que você entende como a lei funciona, vamos ao que realmente importa: como colocar isso em prática. Siga este guia detalhado:

Etapa 1: Preparação e Diagnóstico

Documentos Necessários:

- RG, CPF e comprovante de residência atualizado

- Comprovantes de renda dos últimos 3 meses

- Declaração de Imposto de Renda (se houver)

- Extratos bancários dos últimos 6 meses

- Comprovantes de todas as despesas essenciais

- Contratos, faturas e boletos de todas as dívidas

- Planilha detalhada com: credor, valor original, saldo atual, taxa de juros, data de contratação

Análise Financeira Pessoal:

- Calcule sua renda líquida mensal (descontando impostos e contribuições)

- Liste todas as despesas essenciais (alimentação, moradia, saúde, transporte, educação)

- Determine o valor disponível para pagamento de dívidas (máximo 70-75% da renda)

- Verifique o comprometimento do seu mínimo existencial

📊 Exemplo Prático de Cálculo

Renda líquida: R$ 3.000

Mínimo existencial (30%): R$ 900

Disponível para dívidas: R$ 2.100

Valor máximo da parcela: R$ 2.100

Etapa 2: Procurando o Procon

1. Agendamento

Procure o Procon da sua cidade ou a Central de Superendividamento mais próxima. Muitos já oferecem agendamento online.

2. Atendimento Inicial

Apresente sua situação e toda a documentação. Seja transparente sobre sua real condição financeira.

3. Preenchimento de Formulários

Complete o formulário detalhado com dados de todos os credores, valores e condições atuais.

4. Proposta Inicial

Sugira um valor e prazo realistas para pagamento, sempre respeitando seu mínimo existencial.

Etapa 3: O Processo de Mediação

Durante as sessões de mediação no Procon:

- Seja pontual e cooperativo em todas as audiências

- Mantenha-se flexível para ajustes na proposta

- Documente tudo – guarde cópias de todos os acordos

- Não aceite propostas impossíveis de cumprir

⚠️ Cuidados Importantes

- Não contraía novas dívidas durante o processo

- Continue pagando contas essenciais (água, luz, alimentação)

- Mantenha comunicação constante com o mediador

- Guarde todos os comprovantes de pagamento

Etapa 4: Se Precisar da Via Judicial

Caso o Procon não consiga um acordo, você será encaminhado para:

- Defensoria Pública: Se não tiver condições de pagar advogado

- Advogado especializado: Se preferir contratação particular

O processo judicial seguirá as mesmas etapas, mas com maior formalidade e prazos mais longos.

Onde Buscar Ajuda

Existem diversos órgãos e instituições preparados para ajudar você a aplicar a Lei do Superendividamento. Conheça suas opções:

Procons (Principal Porta de Entrada)

🏢 Procons com Programas Especializados:

- Procon-SP: Central do Superendividamento (desde agosto/2021)

- Procon-AM, AL, GO, MG: Núcleos especializados

- Mais de 900 Procons em todo o país

Serviços Oferecidos pelos Procons:

- Análise gratuita da capacidade de pagamento

- Elaboração de planos de pagamento personalizados

- Convocação e mediação com todos os credores

- Orientação jurídica básica sobre seus direitos

- Acompanhamento do cumprimento dos acordos

Defensorias Públicas

As Defensorias oferecem assistência jurídica gratuita e têm núcleos específicos para superendividamento:

- Representação em processos judiciais

- Elaboração de petições e recursos

- Acompanhamento em audiências

- Orientação sobre direitos do consumidor

Poder Judiciário

Vários tribunais criaram programas específicos:

- TJSP: Núcleos de conciliação especializados

- TJPE: Programa “Proendividados”

- TJMG: Câmaras especializadas em superendividamento

Canais Digitais de Apoio

| Plataforma | Serviços | Acesso |

|---|---|---|

| Meu Bolso em Dia | Educação financeira, simuladores, trilhas de aprendizado | meubosoemdia.com.br |

| Consumidor.gov.br | Renegociação direta com empresas cadastradas | consumidor.gov.br |

| Serasa Limpa Nome | Portal de renegociação online com descontos | serasa.com.br |

| SPC Quero Quitar | Negociação de dívidas com condições especiais | spcbrasil.org.br |

📞 Contatos Importantes

Procon Nacional: 151

Defensoria Pública: 129

Consumidor.gov.br: Portal online

Banco Central: 145 (Registrato)

Casos de Sucesso Reais

Para mostrar como a Lei do Superendividamento funciona na prática, vamos analisar alguns casos reais de sucesso:

Caso 1: Renegociação Judicial em São Paulo

📋 Situação Inicial:

- Consumidor com múltiplas dívidas (cartão, cheque especial, empréstimos)

- Comprometimento de 70% da renda mensal

- Impossibilidade de manter despesas básicas

✅ Solução Encontrada:

- Plano único consolidando todas as dívidas

- Parcelas limitadas a 25% da renda

- Prazo estendido para 60 meses

- Eliminação de encargos abusivos

🎉 Resultado:

- Redução significativa de juros (de 8% para 2% ao mês)

- Preservação do mínimo existencial

- Suspensão de bloqueios judiciais

- Limpeza do nome em 6 meses

Caso 2: Acordo Extrajudicial via Procon-SP

📋 Situação Inicial:

- Família com crédito consignado e cartão rotativo

- Pequenos valores, mas altas taxas de juros

- Renda comprometida em 80%

✅ Solução Encontrada:

- Mediação via programa do Procon

- Redução de juros: 8% para 2% ao mês

- Prazo estendido: 24 para 48 meses

- Limite de 30% da renda comprometida

🎉 Resultado:

- Processo mais rápido que judicial (3 meses)

- Economia de R$ 15.000 em juros

- Evitou protestos e negativações

- Família recuperou estabilidade financeira

Tipos de Superendividamento: Ativo vs Passivo

É importante entender que nem todos os casos de superendividamento são iguais. A lei faz distinção entre diferentes tipos, e isso afeta diretamente seus direitos:

Superendividamento Passivo

🛡️ Proteção Integral

Ocorre por “acidentes da vida” – eventos imprevistos como desemprego, doença grave, separação ou morte de provedor familiar.

Exemplos Típicos:

- Perda súbita de emprego

- Doença grave com gastos médicos elevados

- Morte ou incapacidade de familiar provedor

- Separação conjugal com divisão de bens

- Acidentes que impedem o trabalho

Direitos Garantidos:

- ✅ Renegociação integral das dívidas

- ✅ Proteção total do mínimo existencial

- ✅ Suspensão automática de cobranças

- ✅ Planos de até 5 anos

Superendividamento Ativo Inconsciente

🛡️ Proteção com Boa-fé

Resulta de decisões imprudentes do consumidor, mas sem intenção fraudulenta – falta de educação financeira ou comportamento impulsivo.

Exemplos Típicos:

- Acúmulo de faturas de cartão sem avaliar juros

- Empréstimos sucessivos para cobrir gastos

- Financiamentos sem reserva de emergência

- Compras impulsivas em promoções

Direitos Garantidos:

- ✅ Renegociação das dívidas (se comprovada boa-fé)

- ✅ Proteção do mínimo existencial

- ✅ Suspensão de cobranças durante processo

- ✅ Revisão de cláusulas abusivas

Superendividamento Ativo Consciente

❌ Sem Proteção Legal

Contratação deliberada sem intenção de pagar – objetivo de calote ou fraude.

Indicadores de Má-fé:

- Contratação múltipla em curto período

- Ocultação de informações sobre renda/patrimônio

- Uso de documentos falsos

- Histórico de calotes anteriores

- Aquisição de bens de luxo próximo à contratação

Consequências:

- ❌ Exclusão completa dos benefícios da lei

- ❌ Cobrança normal sem proteções especiais

- ❌ Possibilidade de execução integral

- ❌ Sem limitação do comprometimento da renda

Dicas Essenciais para o Sucesso

Para maximizar suas chances de sucesso com a Lei do Superendividamento, siga estas orientações práticas:

Antes do Processo

📋 Preparação é Fundamental

- Organize toda a documentação com antecedência

- Faça um diagnóstico financeiro completo e realista

- Tente negociar diretamente com os credores primeiro

- Documente todas as tentativas de negociação

- Não omita informações sobre sua situação financeira

- Calcule corretamente seu mínimo existencial

Durante o Processo

🤝 Cooperação e Transparência

- Seja pontual em todas as audiências e compromissos

- Mantenha-se flexível para ajustes na proposta

- Comunique imediatamente qualquer mudança na situação

- Não contraía novas dívidas durante a tramitação

- Continue pagando contas essenciais (água, luz, alimentação)

- Guarde todos os comprovantes e documentos

Após o Acordo

💪 Disciplina e Controle

- Pague as parcelas rigorosamente em dia

- Mantenha planilha de controle dos pagamentos

- Comunique problemas aos credores imediatamente

- Considere quitação antecipada quando possível

- Foque na reconstrução do seu histórico de crédito

- Invista em educação financeira continuada

Prevenção para o Futuro

🎯 Educação Financeira

- Orçamento mensal: Controle rigoroso de receitas e despesas

- Reserva de emergência: 3-6 meses de gastos guardados

- Limite de endividamento: Máximo 30% da renda comprometida

- Análise antes de contratar: Sempre calcule o CET total

- Objetivos financeiros: Metas claras de curto e longo prazo

Limitações e Cuidados Importantes

Embora a Lei do Superendividamento seja uma ferramenta poderosa, é importante conhecer suas limitações:

Limitações da Lei

⚠️ Pontos de Atenção

- Prazo máximo: 5 anos para quitação (não prorrogável)

- Sem perdão de dívidas: A lei não prevê remissão, apenas renegociação

- Principal devido: Deve ser pago com correção monetária

- Infraestrutura limitada: Nem todos os Procons têm estrutura adequada

- Resistência de credores: Alguns bancos ainda resistem aos acordos

Dívidas Que NÃO São Cobertas

| Tipo de Dívida | Motivo da Exclusão | Alternativa |

|---|---|---|

| Tributos (IPTU, IR, IPVA) | Legislação específica | Parcelamento na Receita |

| Pensão alimentícia | Direito de família | Revisão judicial |

| Financiamento imobiliário | Garantia real (hipoteca) | Renegociação direta |

| Financiamento de veículos | Alienação fiduciária | Renegociação direta |

| Dívidas empresariais | Pessoa jurídica | Recuperação judicial |

Cuidados com Golpes

🚨 Fique Atento

Infelizmente, alguns aproveitadores tentam se beneficiar do desespero de pessoas endividadas. Cuidado com:

- Empresas que cobram para “aplicar a lei” (o processo é gratuito)

- Promessas de “perdão total” das dívidas

- Solicitação de pagamento antecipado de taxas

- Garantias de sucesso sem análise do caso

- Pedidos de senhas bancárias ou documentos originais

Conclusão: Sua Nova Chance Financeira

A Lei do Superendividamento representa uma verdadeira revolução na proteção dos consumidores brasileiros. Com mais de 76% das famílias endividadas no país, esta lei oferece uma oportunidade real de recomeço financeiro para milhões de pessoas.

🎯 Principais Benefícios da Lei

- Proteção do mínimo existencial: Garantia de recursos para subsistência

- Renegociação facilitada: Processo estruturado e gratuito

- Suspensão de cobranças: Alívio imediato durante o processo

- Planos flexíveis: Até 5 anos para quitação

- Revisão de juros abusivos: Eliminação de encargos excessivos

Próximos Passos

Se você se identificou com as situações descritas neste artigo, não perca tempo:

- Organize sua documentação seguindo nossa lista de checklist

- Faça seu diagnóstico financeiro calculando renda e despesas

- Procure o Procon mais próximo ou acesse os canais digitais

- Seja transparente e cooperativo durante todo o processo

- Mantenha disciplina no cumprimento do acordo

💡 Lembre-se

O superendividamento não é uma sentença definitiva. Com a Lei 14.181/2021, você tem direitos específicos e ferramentas legais para reconstruir sua vida financeira. O primeiro passo é reconhecer a situação e buscar ajuda profissional.

Recursos Adicionais

Links Úteis

- Portal do Consumidor – Governo Federal

- Cidadania Financeira – Banco Central

- Consumidor.gov.br – Renegociação Online

- Meu Bolso em Dia – Educação Financeira

Telefones Importantes

- Procon Nacional: 151

- Defensoria Pública: 129

- Banco Central: 145

- Serasa: 0800 591 1222

- SPC: 0800 970 7878